Mengapa Saham Undervalued Terus Turun?

Walaupun tidak ada aturan baku, ada beberapa rasio yang digunakan sebagai pedoman sebagai berikut :

Price to Earning Ratio (PER)

Adalah rasio finansial yang digunakan untuk mengukur nilai perusahaan dengan cara membandingkan harga saham sekarang dengan EPS (earning per share / pendapatan per lembar saham). Rasio ini paling populer digunakan dalam melihat apakah suatu saham undervalued atau tidak.

Saham dengan rasio PER = 15 dipercaya sebagai saham yang divaluasi secara normal. Saham dengan rasio PER di bawah 10 masuk ke dalam kategori undervalued, dan saham dengan rasio PER di atas 20 masuk ke dalam kategori overpriced. Rasio PER sangat cepat berubah dikarenakan rasio ini menggunakan komponen pendapatan perusahaan dalam periode per 3 bulan.

Price/Earning to Growth (PEG)

Adalah rasio finansial yang merupakan modifikasi dari rasio PER dimana nilai PER dibagi dengan persentase pertumbuhan earning dalam suatu periode waktu. Biasanya saham yang masuk dalam kategori undervalued adalah saham dengan rasio PEG di bawah 1.

Price to Book Value (PBV)

Adalah rasio finansial yang digunakan untuk mengukur nilai perusahaan dengan cara membandingkan harga saham sekarang dengan nilai buku. Biasanya saham yang masuk dalam kategori undervalued adalah saham dengan rasio PBV di bawah 1.

Baca : Analisa Saham Menggunakan PBV dan PSR

Price to Sales Ratio (PSR)

Adalah sebuah rasio penilaian yang diciptakan oleh Kenneth L. Fisher untuk memvaluasi nilai perusahaan berdasarkan dari total pendapatan dalam 1 tahun. Biasanya saham yang masuk dalam kategori undervalued adalah saham dengan rasio PSR di bawah 1.

Di antara rasio ini, tidak ada rasio yang dapat berdiri sendiri dalam memvaluasi nilai suatu saham. Yang terbaik adalah mengabungkan beberapa rasio ini disesuaikan dengan cara investasi kita sendiri. Satu hal yang perlu diingat adalah : "Bukan berarti saham tersebut undervalued, maka harga saham akan naik. Dan sebaliknya bukan berarti saham tersebut overvalued, maka harga saham akan turun."

Dalam beberapa kondisi walaupun suatu saham sudah masuk kategori undervalued, saham tersebut bisa secara terus menerus turun dan tidak pernah recover kembali. Di lain kasus, saham overvalued juga bisa naik terus dan membukukan keuntungan bagi investor yang memegang saham tersebut.

Beberapa alasan mengapa saham undervalued terus turun?

1. Kondisi market secara global

Masih teringat jelas bagaimana krisis ekonomi global yang terjadi menyeret IHSG (Indeks Harga Saham Gabungan) turun ke harga yang sangat rendah dalam waktu sangat cepat pula. Tercatat ada 2 krisis yang pernah terjadi :

- 1997 Asian financial crisis : krisis keuangan yang terjadi di Asia dan Indonesia termasuk ke dalam negara yang mengami krisis dan memberikan efek penurunan IHSG lebih dari 30% selama tahun 1997

- 2008 Global financial crisis : krisis yang terjadi akibat kasus hipotek pinjaman properti dan bangkrutnya perusahaan Lehman Brothers di Amerika turut menyeret IHSG turun lebih dari 40% selama tahun 2008

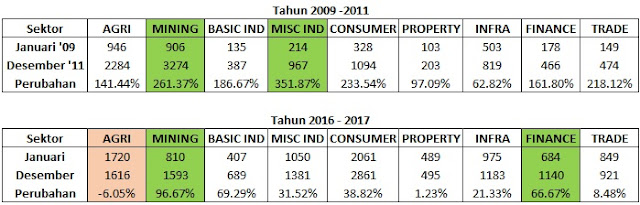

Selain peristiwa-peristiwa besar di atas, juga ada pengaruh dari kondisi market yang sedang berlangsung. Contohnya seperti di tahun 2015-2017 ini, kondisi market properti di Indonesia cenderung tidak begitu baik sehingga saham yang berada di sektor properti banyak mengalami penurunan. Melemahnya sektor properti juga turut membawa sektor-sektor lainnya yang terlibat seperti Cement, Building Construction.

Baca : Kapan Waktu Terbaik Membeli Saham?

2. Harga komoditas

Saham-saham dengan sektor pertambangan dan perkebunan adalah contoh saham yang sangat bergantung pada harga komoditas. Ketika harga komoditas turun, kinerja perusahaan secara langsung akan ikut turun terkena dampak tersebut. Selain itu ada beberapa sektor yang juga berpengaruh karena penggunaan bahan baku produk komoditas seperti harga karet yang berefek pada perusahaan di sektor kabel atau ban.

Baca : Mencari Peluang di Saham Sektor Komoditas

3. Perusahaan dalam kondisi merugi

Sebaik apapun suatu bisnis, ketika perusahaan melaporkan kondisi sedang merugi maka market akan merespon hal tersebut sebagai sesuatu yang luar biasa sehingga harga saham cenderung akan turun dengan cepat. Seperti yang baru saja terjadi adalah ketika PT Gajah Tunggal (GJTL) melaporkan kerugian di kuartal kedua, maka market langsung membawa saham tersebut turun 15% hanya dalam 1 hari di tanggal 31 Agustus 2017.

4. Perusahaan terkena kasus

Kasus beras oplos PT Indo Beras Unggul yang adalah anak usaha dari Tiga Pilar Sejahtera Food (AISA) merupakan contoh dimana suatu kasus hukum dapat membawa harga saham turun dengan sangat cepat. Walaupun kasus tersebut belum tentu terbukti, tapi market akan merespon hal tersebut sebagai suatu hal yang luar biasa.

Baca : Prospek Saham AISA dengan Terjeratnya Kasus Beras Oplos PT IBU

5. Bisnis yang sudah tidak sustainable / berkelanjutan

Contoh real adalah tutupnya semua gerai Seven Eleven yang dimiliki oleh PT Modern Internasional (MDRN) dimana 70% dari pendapatan perusahaan berasal dari Sevel. Dengan hal tersebut maka muncul pertanyaan besar apakah perusahaan masih memiliki bisnis yang bisa berlanjut lagi atau tidak. Oleh karena itu harga saham MDRN dari Juni 2017 tetap berada di harga terendah yaitu Rp 50/lembar.

Baca : Akuisisi Sevel Batal, Untung atau Rugi bagi CPIN?

Kesimpulan

Beberapa rasio di atas (PER, PBV, PEG dan PSR) tidak serta merta dapat digunakan untuk menentukan suatu saham undervalued atau overvalued. Kita harus melihat kembali pada rasio dan angka-angka seperti ROE, ROA, dividen, gross margin, net margin dan cashflow. Untuk memperkuat hal tersebut, kita perlu membandingkan saham tersebut dengan saham-saham lain di sektor yang sama.

Saham undervalued yang terus turun pun memberikan warning untuk mengevaluasi apakah keputusan pembelian saham tersebut benar atau tidak. Dengan mengevaluasi kembali, maka kita dapat menentukan langkah apa selanjutnya. Jika keputusan membeli salah, maka kita dapat menjual saham tersebut. Jika keputusan membeli benar, maka itu bisa menjadi peluang untuk membeli lebih banyak lagi ketika harga saham semakin murah.

Mengutip quote dari John Maynard Keynes "Markets can remain irrational for longer than you can remain solvent." yang berarti adalah bursa dapat tetap bersikap irasional lebih lama daripada yang dapat kamu tahan. Quote tersebut memberikan nasihat kepada investor bahwa kita tidak dapat memprediksi pergerakan bursa dan tetap berhati-hati dalam berinvestasi apalagi berspekulasi.

Comments

Post a Comment